Yemek

Yemek

Seyahat

Seyahat

Sağlık

Sağlık

Ekonomi

Ekonomi

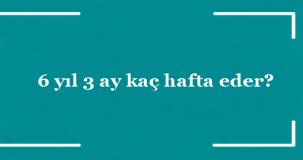

Faydalı Bilgiler

Faydalı Bilgiler

Eğitim

Eğitim

Eğitim

Eğitim

Eğitim

Eğitim

Doğa ve Hayvanlar

Doğa ve Hayvanlar

Akreditifli ödeme şekli tablosuna dair bilgi bulunamadı. Ancak, akreditifli ödeme şekline dair bazı bilgiler şu şekildedir:

Akreditifli ödeme şekli hakkında daha fazla bilgi almak için bir finans uzmanına danışılması önerilir.

Akreditifli ödeme, doğru yönetildiğinde güvenilir bir ödeme yöntemi olabilir, ancak bazı riskler de barındırabilir. Akreditifli ödemenin riskleri: Rezervli evrak ibrazı: İhracatçı, akreditif şartlarına uygun evrak ibraz edemezse bankalar rezerv bildirimi yapabilir ve ödeme sorumluluğunu üzerinden atabilir. Ek maliyetler: Akreditifli ödeme yöntemleri, ücretlendirme ve komisyonlar açısından karmaşık olabilir. Akreditifli ödemenin avantajları: Güvenli tahsilat: Belirli koşulların yerine getirilmesine bağlı olarak ödeme gerçekleşir. Banka garantisi: Ödemeler, banka güvencesi altında yapılır. Uluslararası uyum: Farklı ülkeler arasındaki ticaretin karmaşıklığına uyum sağlayabilir. Sonuç olarak, akreditifli ödemenin riskli olup olmadığı, ihracatçı ve ithalatçı firmaların bu ödeme yöntemini ne kadar iyi bildiklerine ve yönetebildiklerine bağlıdır.

Akreditasyonun temel amacı, bir yükseköğretim kurumunun veya programının belirli standartları ve kalite ölçütlerini karşılayıp karşılamadığını değerlendirmektir. Akreditasyonun diğer amaçları: Eğitim ve araştırmaların etkili, verimli ve çağın standartlarına uygun bir şekilde yapılmasını sağlamak. Kurumların yenilikçi ve güncel öğretim programları oluşturmalarını teşvik etmek. Öğretim programlarının belirlenmiş standartlarına uygunluğunu değerlendirmek ve kalite mührü sağlamak. Yükseköğretim kurumlarının ulusal ve uluslararası standartlara uygunluğunu göstererek tanınabilirliğini artırmak. Öğrencilerin aldıkları diplomaların ve unvanların ulusal ve uluslararası düzeyde geçerliliğini sağlamak. Belirli meslek alanlarında gerekli olan standartları belirleyerek mezunların bu alanlarda başarılı olabilmelerini sağlamak.

Akreditifte ödeme yapılmaması durumları şunlardır: Belgelerin akreditif şartlarına uygun olmaması. Rezerv (uygunsuzluk) durumu. Satıcının akreditifte belirlenen vadeleri ve süreleri kaçırması. Satıcının, sözleşmede tanımlanan malları teslim etmemesi. Ayrıca, akreditifin devredilemez olması durumunda, ihracatçının akreditifi başka bir tarafa devrederek ödeme alması mümkün değildir.

Akreditif, alıcının talep ve talimatına dayanarak bir bankanın, belirli bir tutara kadar, belirli bir vade dahilinde, belirli belgelerin ibrazı karşılığında ve öngörülen şartların yerine getirilmesi kaydıyla satıcıya ödeme yapacağını yazılı olarak taahhüt etmesidir. Çalışma prensibi: 1. Sözleşme: Alıcı ile satıcı arasında ticaret sözleşmesi yapılır. 2. Talep: Alıcı, bankasına akreditif açma talimatı verir. 3. Metin Hazırlığı: Amir banka (alıcı bankası), akreditif metnini hazırlar ve satıcının bankasına (aracı bankaya) iletir. 4. İletim: Aracı banka, akreditif metnini satıcıya iletir. 5. Yükleme ve Belge Hazırlığı: Satıcı, malları yükler ve gerekli belgeleri hazırlar. 6. Belge İbrazı: Satıcı, belgeleri süresi içinde bankasına ibraz eder. 7. İnceleme ve Ödeme: Amir banka belgeleri inceler ve uygun bulursa ödeme yapar veya vadede ödeme yapma taahhüdünde bulunur. 8. Teslimat: Amir banka, belgeleri alıcıya teslim eder. Bu süreçte, banka alıcı ve satıcıdan bağımsız olarak sadece akreditifte belirlenen kurallara göre işlem yapar.

Akreditif iskontosu, vadeli akreditif, poliçe, senet gibi finansal varlıkların vadesinden önce paraya çevrilmesi işlemidir. Akreditif iskontosunun yapılabilmesi için gerekli koşullar: Akreditifin vadeli olması; Yüklemenin yapılmış olması; Gerekli vesaikin eksiksiz ve zamanında teslim edilmiş olması; Evraklarda rezerv bulunmaması; Evrakların kabulünü müteakip, amir, teyit veya ödeme bankası tarafından ödeme vadesinin şifreli bir swift mesajı ile ihracatçının bankasına teyit edilmiş olması. Akreditif iskontosu, genellikle faktoring, forfaiting veya bankalar tarafından yapılır.

Akredite bir kurumun nasıl anlaşılabileceğiyle ilgili şu bilgiler değerlendirilebilir: Belge üzerindeki logolar. Yetkili kurum. Denetim ve gözetim. Akredite kurum ve kuruluşlarla ilgili daha fazla bilgi almak için e-Devlet Kapısı'ndaki "Akredite Kuruluş Arama" hizmeti kullanılabilir.

Akreditif ödeme, şu adımlarla gerçekleştirilir: 1. Sözleşme: Alıcı ve satıcı arasında sözleşme yapılır. 2. Akreditif Talimatı: Alıcı, bankasına akreditif açma talimatı verir. 3. Akreditif Metni: Alıcının bankası (amir banka), akreditif metnini hazırlar ve satıcının bankasına (aracı bankaya) iletir. 4. Belgelerin İbrazı: Satıcı, akreditif şartlarına uygun olarak mallarını yükler ve belgelerini hazırlar. 5. Belgelerin İbrazı ve İnceleme: Satıcı, tüm belgeleri süresi içinde bankasına ibraz eder. 6. İnceleme ve Ödeme: Aracı banka, belgeleri amir bankaya gönderir. 7. Belgelerin Teslimi: Amir banka, belgeleri alıcıya teslim eder. 8. Malın Çekilmesi: Alıcı, malını gümrükten çeker. Görüldüğünde ödemeli akreditiflerde belge tesliminde önce ödeme yapılırken, vadeli ya da kabul kredili akreditiflerde ödeme vadesinde ya da poliçe vadesinde gerçekleştirilir. Akreditifli ödeme hakkında daha fazla bilgi almak için Ziraat Bankası, İş Bankası veya Türkiye Finans gibi bankaların dış ticaret hizmetleri bölümlerine başvurulabilir.

Ekonomi

Ekonomi

Akbank artı para nedir?

Akbank kartın ön yüzünde hesap no nerede?

Altın S1 mi daha iyi gram altın mı?

Akbank 5 Tesla Model Y kampanyası nasıl yapılır?

Ajda bilezik bozdururken değer kaybeder mi?

Alo Maliye hattı nedir?

Akreditifli ödeme şekli tablosu nedir?

Akreditif hangi durumlarda kullanılır?

Anadolu Erciyes Holding'in sahibi kim?

Amasya ziraat odası ne iş yapar?